【2023年最新】会社員のはじめての確定申告をやさしく解説!

2022年11月30日 公開

2023-12-18 更新

実は、会社員でも確定申告をする必要がある人や、した方が得をする人がいます。

この記事では、会社員でも確定申告が必要なケースの紹介や、確定申告のやり方について、はじめての人でも分かるように、図解付きで解説しています!

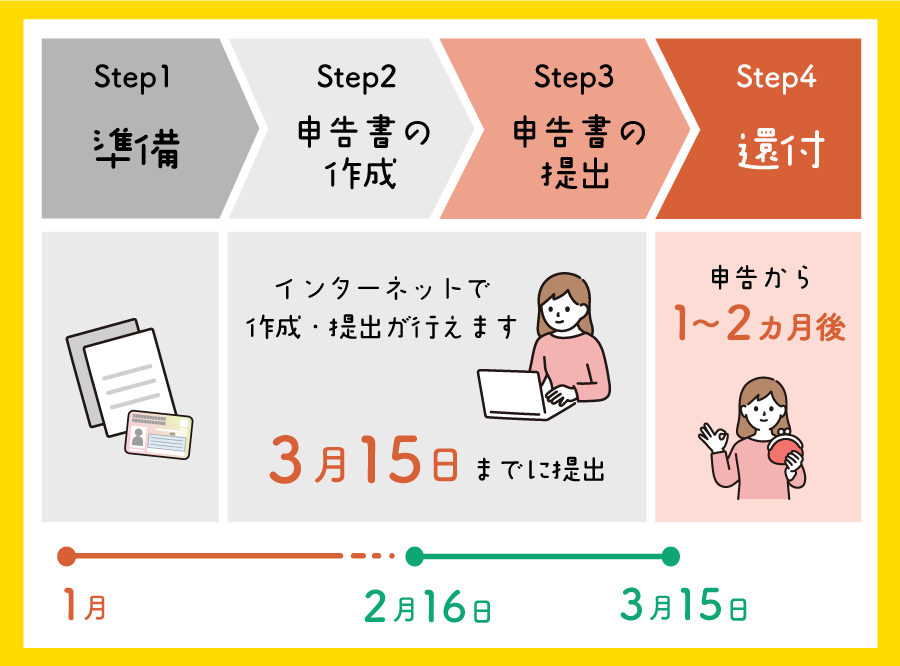

毎年1月1日から12月31日分の確定申告は、翌年2月16日から3月15日の間に行う必要がありますので、これを読んで準備は早めに済ませましょう。

確定申告とは

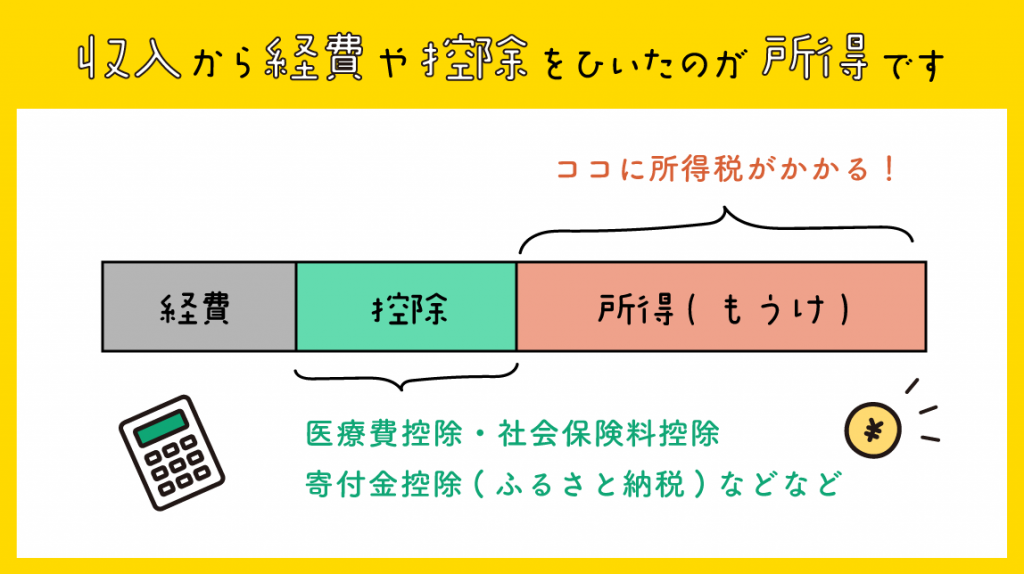

確定申告とは、簡単にいうと、その年の1月1日から12月31日の間に発生した「もうけ」に対してかかる「所得税」を計算して、税務署に申告する手続きのことをいいます。

私たちは生活をしていくために、何かしらの仕事をして「もうけ」を出します。税法ではこの「もうけ」のことを「所得」と呼びます。

所得税は、皆さんの年間の「収入」全体ではなく、「収入」から「経費」と「控除」をひいた「もうけ (所得) 」にかかる税金です。

この「経費」と「控除」に該当する項目をしっかりと把握し、適切に申請することで、支払う「所得税」を出来るだけ抑えることが出来るというわけです。

『会社員』でも確定申告は必要?

結論から言うと、会社員は確定申告しなくてもよい人がほとんどです。

なぜなら、皆さんが勤めている企業側で『年末調整』をしてくれているからです。

しかし中には、確定申告をする必要がある人や、確定申告をした方が得をする人もいます。

それを知らないまま過ごしていると、追徴課税を支払うことになってしまったり、納めすぎた税金をそのまま見過ごすことになってしまいます。

損をしないためにも、まずは、自分が確定申告をする必要があるのか、またはした方が得をするのか、チェックをしてみましょう!

確定申告をする必要がある人

会社員でも確定申告をする必要がある人は、以下に該当するような人です。

副業所得が20万円を超える人

勤めている会社以外で仕事を行い、収入を得ているものはすべて副業にあたります。クラウドソーシングを活用した執筆活動・YouTubeチャンネルの広告収益・フリマアプリなどでの販売も副業に該当します。

【注意】「収入」ではなく「もうけ」が20万円を超えるかどうかが基準です。

【例外】給与を2ヵ所以上から受けている場合は例外です。その場合は、年末調整を受けていない「収入」が20万円を超えるかどうかが基準となります。

給与収入が2000万円を超える人

年間の給与「収入」が2,000万円を超える人は、年末調整が行われないため自分で確定申告をする必要があります。

2ヵ所以上から給与を受けている人

2ヵ所以上から給与を受けている場合は、各会社で源泉徴収や年末調整をしても、正しい納税額を計算することができません。そのため、給与を受けているすべての会社から源泉徴収票をもらって、給与を合算し、給与所得を計算し直して自分で確定申告をする必要があります。

年末調整をしていない人

なんらかの理由で勤めている会社で年末調整をしなかった場合は、自分で確定申告をする必要があります。

確定申告をする必要がない人

会社員は、基本的には会社側が年末調整を行うため、以下に該当する人は確定申告を行う必要はありません。

しかし、損をしないために、必ず次の『確定申告をした方が得になる人』に該当するかどうかをチェックしてから判断をしましょう!

確定申告をした方が得になる人

以下に該当する人は、確定申告を行う必要はないけど、することで税金の還付を受けたり、無駄に税金を支払わなくて済むことがあります。

住宅ローンで自宅を購入した人

一定の条件で住宅ローンを組んで自宅を購入したりすると、住宅ローン控除を受けることができます。

年末時点でのローン残高によって控除金額が決まるため、各金融機関から発行される「残高証明書」などの書類が必要です。

会社員の場合は、ローンを組んだ1年目に確定申告をしておけば、2年目以降は年末調整による申請が可能です!

年間の医療費が10万円を超える人

病気やケガなどで医療費に該当する出費が、年間で10万円を超えた場合には、医療費控除を受けることができます。

【例外】年間所得が200万円に満たない人は年間所得の5%を超えた場合

また、健康に対する一定の取組み(ちょっと分かりにくい表現ですが、健康診断などが含まれます)を行っている人が、年間で12,000円以上の指定の市販薬を購入した場合には、セルフメディケーション税制を受けることができます。

【注意】医療費控除とセルフメディケーション税制の併用は不可です。

ふるさと納税などの寄附を行った人

ふるさと納税をした人や、特定の団体や組織に寄附をした人は、寄附金控除を受けることができます。

5自治体以下にふるさと納税した人は、ワンストップ特例制度を活用できるので、確定申告の必要はありません。

しかし、6自治体以上にふるさと納税した人や、副業所得が20万円を超えるなどの理由で、そもそも確定申告をする必要がある人は、ワンストップ特例制度は活用できないため、確定申告をする必要があります。

年の途中で退職し年内に再就職していない人

会社側が行う年末調整は、その時点で在籍している社員が対象です。そのため、年の途中で退職した場合、退職前に在籍していた会社で年末調整を受けることはできません。

年内に再就職した場合は、再就職先にて年末調整を受けることができますが、年内に再就職しなかった場合は、自分で確定申告を行う必要があります。

おまけ:年末調整と確定申告の違い

年末調整

年末調整は、勤務先の会社を通じて行う手続きです。

会社員である皆さんは、毎月の給与やボーナスから「源泉徴収」という形で所得税が天引きされています。そして源泉徴収された所得税は、会社が皆さんの代わりに、所轄の税務署へ納税しています。

会社はあくまで概算で所得税を算定し納付しているため、個人ごとの状況(配偶者の有無・生命保険加入の有無など)は加味されていません。

なので、年末に個人ごとの状況(配偶者の有無・生命保険加入の有無など)を会社を通して申告し、再計算を行う手続き、これが年末調整の正体です。

余剰に払いすぎている場合は、12月以降の給与と同時に還付されるケースが一般的です。

確定申告

確定申告は、所得のある個人が直接行う手続きです。

年末調整では会社が行ってくれていることを、自分で行います。

確定申告について前述でも説明しているので、本記事の始めから終わりまでしっかり読み込みましょう!

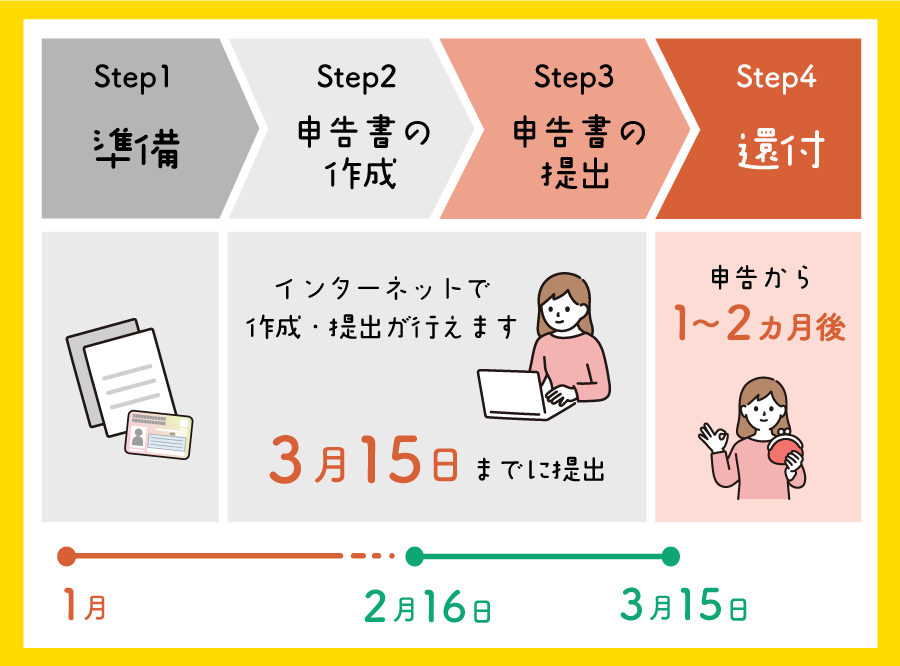

手続きの流れ

まずはじめに、手続きの流れを確認してみましょう。

2月16日から3月15日の間に確定申告を提出するためには、一体いつから、どのような準備が、必要になるのでしょうか?

STEP1:必要書類の準備

確定申告書を作成する前に、まずは必要書類を準備しましょう。どの項目の控除を申請するのかに応じて必要書類も異なるので注意しましょう。以下に一例を記載します。

証明書などは、その年の10月以降に郵送で届く場合もあれば、自分で申請をしないともらえない場合もあります。

12月を過ぎると窓口も混み合うので、必要書類に関しては、早めの確認、早めの申請をおすすめします!

STEP2:確定申告書の作成

確定申告書の作成方法は、大きく分けて2つあります。

国税庁のe-Taxソフトまたは『確定申告書等作成コーナー』を利用することで、確定申告に必要なデータの作成をオンライン上で行うことができます。

マイナンバーカードが手元にない、特例の申請があるなどの場合を除いては、オンライン上で作成から提出ができます。

オンライン上で作成する場合(電子申告)

では実際に、国税庁の『確定申告書等作成コーナー』を利用して、確定申告書を作成する手順を説明していきます。

【注意】マイナンバーカードが手元にある方が対象です。マイナンバーカードが手元にない方は『手書きで作成する』に進みましょう。

① 利用者識別番号を取得

e-Taxに利用者情報を登録することで、利用者識別番号を取得できます。

利用者識別番号とは、税務署にて発行される個人の識別番号のことで、e-Taxからオンラインで申請し取得することも可能になっています。

② 確定申告書等作成コーナーで申告書を作成

確定申告書等作成コーナーで手順に沿って、確定申告書を作成しましょう。

専用ソフトをインストールする必要もなし!項目に沿って入力していくだけなので、比較的簡単に進めることができます!自動計算してくれるので、計算ミスの心配も軽減されます。

また、事前にマイナポータルアプリをスマホにインストールしておくのもおすすめです。

マイナポータルとe-Taxを連携させることで、利用者識別番号を都度入力する手間が省け、手続きがスムーズになります。

医療費・ふるさと納税・生命保険・地震保険・住宅ローン控除関係などは既に連携済みのため、ある程度の項目は、マイナポータル経由でデータを取得し、自動入力することが可能になるということです!とっても便利ですよね!

③ e-Taxを利用して提出

最後にe-Taxを利用してオンライン上で申告書を提出する、もしくは申告書を出力して郵送で提出すれば完了です。

前者の方法を用いれば、オンライン上で作成から提出までを簡潔させることができ、その結果、申告書を簡単に作成できるだけでなく、以下のようなメリットがもたらされます。

電子申告のメリット

・マイナンバーカードの取得

・利用者識別番号の取得

上記2点の事前準備が必要という点がデメリットではありますが、逆にそれさえ準備しておけば、面倒な確定申告手続きが、比較的簡単に行えるというワケですね。

手書きで作成する場合

手書きで作成する場合は、以下の方法で確定申告書を入手しましょう。

確定申告書の書き方については、国税庁が手引きを公開しています。

簡単な申告内容の場合は問題ないですが、項目が多かったり、複雑な内容の場合は、作成にかなり時間がかかることもあります。

STEP3:確定申告書の提出

確定申告書の提出方法は、大きく分けて3つあります。

提出期間は税務署の窓口もかなり混雑することが予想されるため、手書きの場合は郵送で、オンライン上で作成した場合はe-Taxを利用して提出することをおすすめします。

STEP4:還付はいつされる?

還付金は、確定申告書の提出から約1ヶ月~2ヶ月程度を目安に入金されます。還付金の入金時期は、税務署からの通知はがきで確認することが可能です。

電子申告をした人の場合は、約3週間程度を目安に入金されます。還付金の入金時期はe-Taxからでも確認することができます。

ライター総括:会社員なら電子申告がベスト!

『確定申告』と聞くと、面倒で難しそうな手続きを想像される方も多いと思います。

しかし、今はオンライン上で申告書を作成し、e-Taxを利用してオンライン上で提出する、いわゆる電子申告が可能です。電子申告を活用できれば、案外スムーズでカンタンに手続きが行えます!私自身もこの電子申告にお世話になっています。

これまでハードルが高いように感じていた『副業』や『投資』なども『当たり前化』が進み、さまざまな働き方が許容される時代になります。許容されるからこそ、働くことや働いて得た収益については、個人で知識をつけ、責任をもたなければいけません。自分のライフスタイルを守るのは会社ではなく自分自身です!

自分のライフスタイルを守るためにも、経営者や個人事業主だけでなく、会社員の皆さんも知っておいた方が良いお金の知識はたくさんあります!

この記事を読んで、『お金』に興味をもち、自分事として捉えるきっかけのひとつになれたら、とてもうれしく思います。

この記事を書いた人

このライターの最新記事

トレンド2025年11月28日【完全版】AIに正しく伝えるプロンプト練習10ステップ|初心者でも今日から上達する方法

トレンド2025年11月28日【完全版】AIに正しく伝えるプロンプト練習10ステップ|初心者でも今日から上達する方法 トレンド2025年11月6日AIにうまく伝わる!“プロンプト”の書き方完全ガイド|仕事で使える指示文テンプレ&例文集

トレンド2025年11月6日AIにうまく伝わる!“プロンプト”の書き方完全ガイド|仕事で使える指示文テンプレ&例文集 トレンド2025年10月28日中小企業のためのランサムウェア対策|被害の流れや感染経路を徹底解説

トレンド2025年10月28日中小企業のためのランサムウェア対策|被害の流れや感染経路を徹底解説 トレンド2025年10月10日最近のサイバー攻撃事例から学ぶ、企業に求められるセキュリティ対策【最新トレンド】

トレンド2025年10月10日最近のサイバー攻撃事例から学ぶ、企業に求められるセキュリティ対策【最新トレンド】